一夜斷供,鈷價狂飆50%,中國鋰電企業(yè)還能撐多久?

摘要:

中國的鈷冶煉廠目前手中庫存只能維持3個月,面臨斷供風險。一邊是鈷供應斷裂的風險,另一邊是美國的戰(zhàn)略介入。這場礦產(chǎn)資源爭奪戰(zhàn),比預想的更復雜。中國新能源行業(yè),一夜之間又進入了緊急狀態(tài)。這回是用于三元鋰電池的鈷,被卡了脖子。

2月底,剛果(金)宣布,“暫停鈷出口四個月,以應對全球鈷市場供應過剩。此項措施將在三個月后進行評估,屆時可能會根據(jù)情況調(diào)整或解除暫停措施”。此類政策之前也出現(xiàn)過。2022年,剛果(金)曾對洛陽鉬業(yè)實施長達九個月的銅鈷出口禁令,盡管當時對全球鈷價影響有限,但如今的市場情況已然不同。短短數(shù)日,鈷鹽價格暴漲超37%,一度高漲幅接近50%,中國新能源產(chǎn)業(yè)鏈立刻陷入動蕩,讓企業(yè)措手不及。

贛鋒鋰電率先發(fā)布通知,稱正極材料供應商已停止報價,短期內(nèi)無法下單采購正極材料,所有新訂單需重新確認價格。

很快,多家國內(nèi)鋰電供應商發(fā)布類似通知,一場突如其來的供應鏈風暴迅速席卷整個新能源行業(yè)。這場風暴并不只關乎鈷的價格,而是對整個新能源供應鏈的巨大沖擊。有人稱,中國的鈷冶煉廠目前手中庫存只能維持3個月,在這之后就可能出現(xiàn)斷供。還有人認為,這是剛果(金)的烏龍球,進一步提醒我們背后的存在巨大風險。其實,在禁止鈷出口的同時,剛果(金)正在加緊與美國接觸,希望促進雙方礦產(chǎn)資源合作,以換取地區(qū)穩(wěn)定的支持。

3月9日,美國外交部表示有興趣與剛果民主共和國(DRC)建立關鍵礦產(chǎn)伙伴關系。很明顯,這與美國總統(tǒng)特朗普的想法一致,他并不關心氣候變化、能源轉(zhuǎn)型和電動汽車,但獲得關鍵礦產(chǎn)是他的一種執(zhí)念。外界對此解讀為美國在與中國爭奪新能源金屬供應鏈主導權的關鍵一步。如果該協(xié)議達成,未來剛果(金)的鈷出口政策,很可能會進一步向美傾斜。早在2000年代,美國企業(yè)曾深度參與剛果(金)的礦業(yè)開發(fā),但由于地緣摩擦不穩(wěn)定和勞工安全等問題,美國公司逐步撤出。這次雙方重建戰(zhàn)略關系,很可能讓曾經(jīng)退出剛果(金)市場的美國企業(yè)重新回歸。

然而,全球超過70%的鈷產(chǎn)自剛果(金),其中大部分都由中國企業(yè)采購并加工后供給全球市場。剛果(金)的19個鈷礦中,中國實體控制或是持有15個鈷礦的股份。因此,全球前列鈷生產(chǎn)商中,中國占據(jù)了7席。2024年,洛陽鉬業(yè)在剛果(金)的兩個項目貢獻了當年鈷原料生產(chǎn)的比較大的增量,并一舉超越嘉能可,成為全球數(shù)一數(shù)二的鈷生產(chǎn)商。

看似中國企業(yè)在鈷市場占據(jù)強勢話語權,但仍抵不住原產(chǎn)國政策調(diào)整帶來的風險。一方面是鈷供應斷裂的風險,另一方面是美國的戰(zhàn)略介入。禁令背后的礦產(chǎn)資源爭奪戰(zhàn),比預想的更加復雜。

當然,我們比較關心的是中國新能源企業(yè)究竟能否撐過4個月禁令?接下來再是,4個月后,市場又可能會有何變化?

目前剛果(金)鈷月產(chǎn)量約1.65萬噸,4個月的禁令預計會影響6-7萬噸鈷原料供應,相當于全球全年供應量的25%。這一供給端的驟然收縮,將對市場產(chǎn)生極大影響。根據(jù)九方金融研究所預測,今年全球鈷需求量預計在28-29萬噸。如果剛果(金)不在禁令結(jié)束后加速出口彌補缺口(如延長出口禁令),那么今年的鈷市場就會出現(xiàn)嚴重的供需缺口,需求大于供給,導致市場緊張,價格上漲。

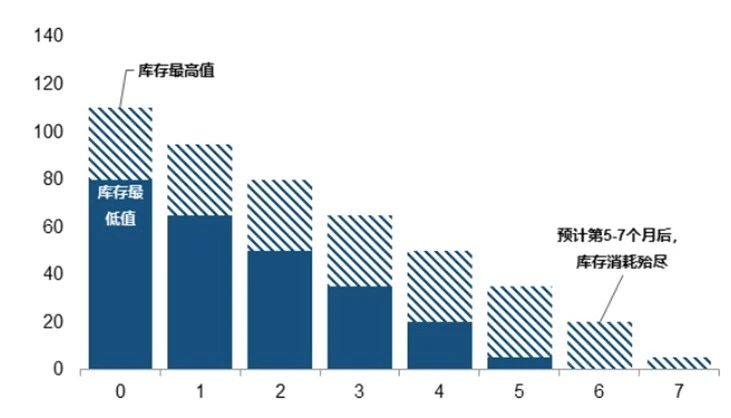

如果只從企業(yè)來看,一般來說,行業(yè)庫存周期為1到3個月,看似禁令期內(nèi)能平穩(wěn)渡過,一旦超過4個月也處于庫存接近消耗殆盡狀態(tài)。基于海關數(shù)據(jù)和中國精煉所需中間品消耗量的測算,CRU預估,全球鈷中間品庫存(包括MHP伴生鈷庫存)約在8萬至11萬噸之間。這些庫存主要分布在冶煉廠、貿(mào)易商以及電池產(chǎn)業(yè)鏈企業(yè)手中,主要用于生產(chǎn)鈷鹽、金屬鈷和前驅(qū)體材料。按目前全球精煉鈷的消耗速度計算,這部分庫存可支撐5至7個月的精煉需求。

但這一預測仍較為保守。中間品庫存并非全部可立刻投入生產(chǎn),其中部分仍處于運輸或存放階段,實際可用于精煉的數(shù)量或低于理論估算值。因此,“3個月后鈷將斷供”的擔憂并非杞人憂天。

更關鍵的是,剛果(金)至中國的海運周期長達70-80天,這意味著禁令的真正影響可能在2025年7月進一步顯現(xiàn)。屆時,冶煉廠庫存幾乎將被消耗殆盡。

面對供應緊張局面,企業(yè)通常會選擇控量出貨,而非迅速消耗庫存,這將進一步推高鈷鹽價格。

對下游鋰電企業(yè)來說,這是一個極為危險的信號。據(jù)測算,鈷價格每上漲10%,將導致三元鋰電池的整體成本上升約2%-3%。如果鈷價繼續(xù)上漲50%以上,動力電池的生產(chǎn)成本可能會增加8%-15%。

當然,目前中國企業(yè)以磷酸鐵鋰電池為主,受影響更大的是以生產(chǎn)三元電池為主的韓國、日本電池企業(yè)。但是,這場供應鏈和價格危機,更像是給中國新能源企業(yè)的一次“反向教訓”。

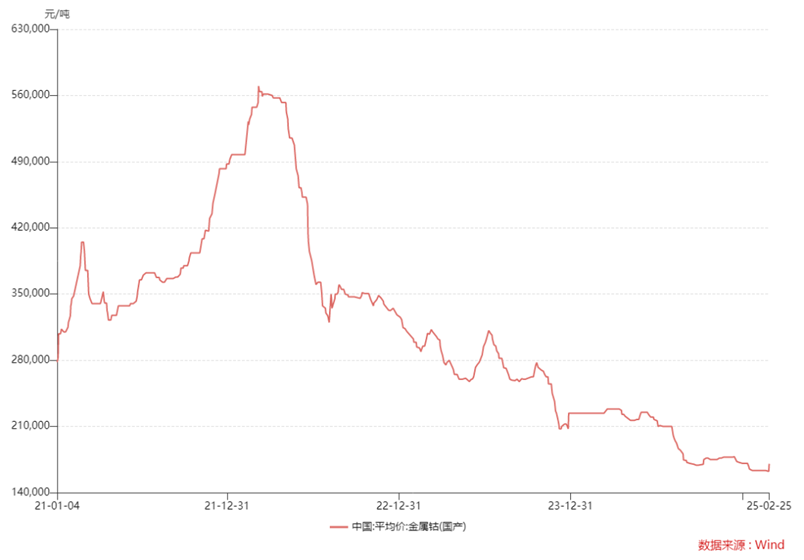

從剛果(金)出臺禁令的根源來看,其目的是通過行政干預抬升鈷價,增強自身議價能力,并借此獲取更多財政收入。數(shù)據(jù)顯示,2022年一季度以后,鈷價呈現(xiàn)震蕩下跌的走勢,跌勢已長達近三年,2025年初的鈷價已降至近20年的低點。

這在很大程度上與中國企業(yè)在供應鏈上的“低價競爭”策略有關。長期以來,中國新能源企業(yè)為了降低生產(chǎn)成本,在鈷供應鏈上不斷壓低原料采購價格,以“支持”新能源產(chǎn)業(yè)價格戰(zhàn)。目前,部分企業(yè)已“不堪重負”。3月6日彭博社的報道,中國五礦資源有限公司(MMG)控股的礦業(yè)公司關閉了其位于剛果民主共和國的鈷加工廠,該廠在正式運營只有15個月后被迫停產(chǎn),原因是作為重要電池金屬的鈷價遭遇了歷史性暴跌。

一個鈷加工廠的停產(chǎn)只是表象,這種低價策略已經(jīng)嚴重影響了供應鏈的穩(wěn)定性,結(jié)局就是讓整個產(chǎn)業(yè)鏈付出更大的代價。要知道,中國鈷資源儲量只有世界的1.13%,中國鈷礦對外依存度達98.41%。但與此同時,中國的鈷需求量卻占全球一半以上。

因此,中國新能源產(chǎn)業(yè)要想可持續(xù)發(fā)展,企業(yè)必須重新審視全球礦產(chǎn)資源布局,以減少對單一產(chǎn)地的依賴,增強供應鏈韌性。除了剛果(金)以外,贊比亞、馬達加斯加、南非、澳大利亞等國同樣擁有豐富的鈷資源。部分中國企業(yè)已開始在這些國家布局,但整體規(guī)模仍較小,如紫金礦業(yè)和華友鈷業(yè)分別在南非和馬達加斯加的投資。除了剛果(金)以外,贊比亞、馬達加斯加、南非、澳大利亞等國同樣擁有豐富的鈷資源。部分中國企業(yè)已開始在這些國家布局,但整體規(guī)模仍較小,如紫金礦業(yè)和華友鈷業(yè)分別在南非和馬達加斯加的投資。

印尼作為全球比較大的鎳生產(chǎn)國,其鎳礦中伴生大量鈷資源,儲量為228.5萬噸,次于剛果(金)。根據(jù)標普全球的新近報告,預計2024年印度尼西亞的鈷供應量將同比增長50.7%。不久前,華友鈷業(yè)宣布,其印尼年產(chǎn)5萬噸高鎳動力電池三元前驅(qū)體材料項目二期已于2月28日全線竣工,即將進入爬產(chǎn)階段,旨在利用印尼鎳鈷資源填補供應缺口。國際政策變化多端,美國介入、供應鏈調(diào)整,中國企業(yè)能否在這場風暴中存活,取決于誰能先做好戰(zhàn)略布局。

誰能把眼光放長遠,誰就能發(fā)展的更長久。

來源:環(huán)球零碳